Modelo de Bornholdt para simulação de mercados financeiros artificiais

Grupo: Leonardo Barcelos, Luana Bianchi e Rubens Borrasca

OBJETIVO

Modelo de Bornholdt

Para estudar os fenômenos físicos que nos rodeiam, usamos modelos matemáticos para entender como sistemas evoluem com o tempo. No entanto, esses modelos muitas vezes podem ser base para estudos além do sistema físico de interesse. Para um sistema de spins, um dos modelos mais simples, que leva em conta apenas a interação de cada spin com seus primeiros vizinhos, é o Modelo de Ising. O hamiltoniano que o descreve é defindo pela segunte expressão:

onde é o termo que define a força de interação entre os spins i e j e a componente Z do spin. Além disso denota que estamos somando somente sobre os primeiros vizinhos. Para um valor de , a interação ferromagnética é favorecida, e os spins vizinhos tendem a se alinhar conjuntamente, formando domínios magnéticos. No entanto, para a interação antiferromagnética é favorecida, e os spins tende a se "anti-alinhar".

Podemos fazer um paralelo interessante entre os spins e a sua interação com seus vizinhos com traders em mercados finaceiros e a suas interações com outros traders. No caso do Modelo de Ising, podemos interpretar cada spin como um trader, ou agente, em um mercado financeiro e a direção da componente Z desse spin como a sua estratégia de compra ou venda. Então neste caso mais simples, para , os agentes tenderão a adotar a mesma estratégia de mercado, e isso não descreve bem a realidade dos mercados.

O Modelo de Bornholdt, se incluid {coisas do artigo}. Assim, o hamiltoniano do sistema fica complementado:

onde é o termo de acomplamento do spin com a rede toda

Alguns conceitos importantes

Retornos [1]

Quando se trata de sistemas financeiros, os estudos se concentram mais no retorno dos ativos do que no preço em si, pois a série temporal dos retornos tem propriedades estatísticas mais interessantes que a série dos preços.

Sendo P(t) o preço de um ativo financeiro no instante t, e P(t-1) o preço do ativo no instante (t-1), o retorno linear do ativo é:

Reescrevendo esta equação, obtemos que:

Aplicando a função logarítmica em ambos os lados da equação, e considerando que:

obtêm-se o retorno logarítmico, que é mais indicado quando se têm ativos voláteis, que possuem uma variação muito alta:

Considerando que neste estudo serão comparados retornos de diferentes índices, e também os retornos obtidos através das simulações com o modelo de Bornholdt, é importante normalizar os retornos:

em que é o desvio padrão da serie de retornos e a média.

Distribuição dos Retornos [2]

Quando se tem um volume considerável de dados é possível obter a distribuição probabilística deles. Para isso pode-se utilizar a estimação de densidade de Kernel (KDE). Ao observar uma pequena janela de tamanho h em torno de um ponto em análise, pode-se dizer que:

sendo uma função kernel e uma variável tal que:

Para este estudo utilizou-se um kernel gaussiano:

Este método foi aplicado para as séries de retorno para obter a distribuição deles, utilizando .

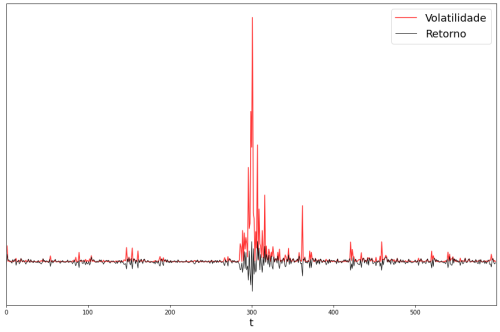

Volatilidade

Uma forma de calcular a volatilidade da série temporal de retornos ao longo do tempo é elevar ao quadrado os valores da série. Deste modo pode-se obter uma variável como a que está ilustrada na figura ao lado.

O interessante em estudar volatilidade de retornos financeiros é que essa variável reflete o quão imprevisível é um determinado ativo. Uma ação com alta volatilidade tende a ter um risco maior de investimento, ao passo que ações com baixa volatilidade geralmente retornam riscos menores, pois seu comportamento acaba sendo mais previsível.

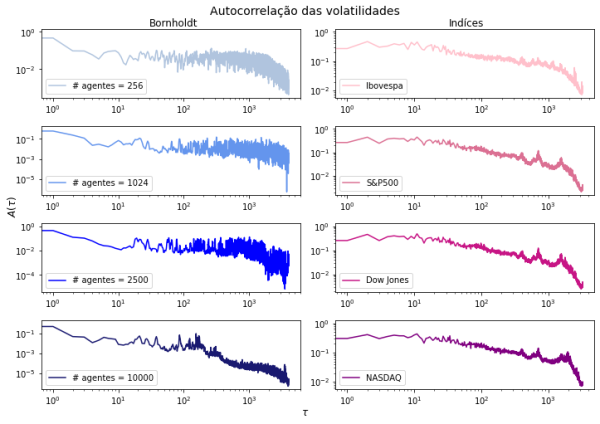

Um fato estilizado financeiro é que a volatilidade das séries temporais de retorno apresentam comportamento sazonal por natureza. Há períodos de alta volatilidade, seguidos por períodos com baixa volatilidade, que então são novamente seguidos por alta volatilidade, e assim adiante. E uma forma de mensurar isto é verificando a presença de clusters de autocorrelação na volatilidade de retornos. Isto é, através da análise da autocorrelação da volatilidade, encontrar bolhas que indiquem as fases destes comportamentos.

Para obter a auto correlação o Teorema de Wiener-Khinchin [3] [4] foi utilizado, de forma que:

onde é a transformada de Fourier do quadrado dos retornos.

Simulações

Variação do tamanho da grade

Um dos objetivos deste estudo é verificar qual o tamanho de grade gera um resultado que melhor simula um índice financeiro. A escolha de índices financeiros para comparação, ao invés de ações ou commodities, é por causa da instabilidade que ativos financeiros separados têm. Imaginando um cenário fictício onde uma empresa A vende sorvetes enquanto a empresa B vende chocolate quente. A tendência é que haja uma sazonalidade nos 2 ativos, de tal forma que, no verão, as ações de A subam enquanto B desce, e vice-versa no inverno. Porém, enquanto os 2 ativos estão se movimentando, o movimento do mercado representado por estas 2 ações permanece aproximadamente constante. Como índices financeiros são, na verdade, médias de um conjunto grande e diverso de ações presentes no mercado, são melhores para a comparação com o modelo.

Foram escolhidos 4 diferentes tamanhos de grade:

- 16x16: 256 agentes

- 32x32: 1024 agentes

- 50x50: 2500 agentes

- 100x100: 10000 agentes

Cada uma das simulações se deu sob as seguintes condições:

- Todos os agentes são racionais, ou seja, eles podem trocar de opinião ao longo da simulação, assumindo em alguns momentos e em outros, de acordo com o grupo que o agente está inserido: maioria ou minoria.

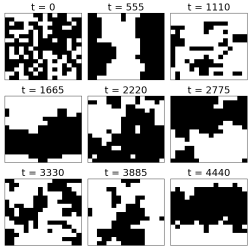

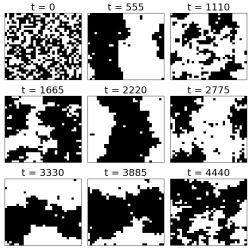

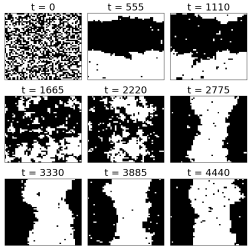

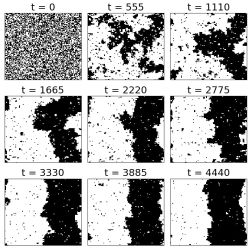

Abaixo é possível observar fotografias do sistema em diferentes instantes para cada uma das simulações:

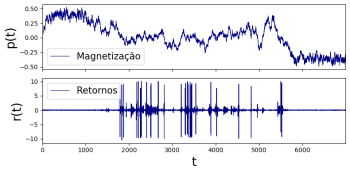

Como saída da simulação é obtida uma série temporal dos valores de magnetização, que neste modelo significam o preço de um ativo presente no mercado. Utilizando a série de preços (magnetização), foi obtido, então, a série dos retornos logarítmicos normalizados, através do método explicado na seção dos Retornos. Para comparar o modelo com dados reais, obteve-se as series temporais do preço de índices do mercado financeiro: Ibovespa, S&P 500, Dow Jones e NASDAQ. Esses dados foram obtidos com a biblioteca Pandas Datareader do Python, que permite obter dados de páginas da internet como a Yahoo Finance, que possui a série temporal dos preços de vários ativos financeiros. Assim como nas simulações, a partir da série de preços dos índices foram calculadas a série temporal dos retornos logarítmicos normalizados.

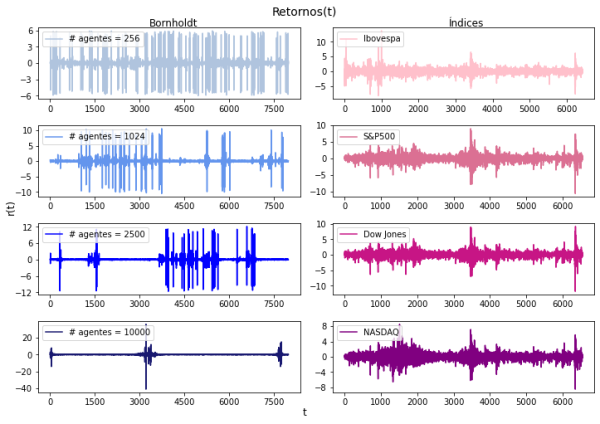

Na figura abaixo pode-se observar os retornos de cada simulação e índice financeiro:

Alguns pontos interessantes a se observar:

- os retornos dos índices S&P 500, Dow Jones e NASDAQ são muito parecidos, isso de deve ao fato de que todos são índices de mercados dos Estados Unidos, enquanto o Ibovespa é um índice de mercado brasileiro;

- os retornos das simulações vão variando mais tempo perto do zero conforme o número de agentes cresce;

- conforme o número de agentes no sistema aumenta, diminui-se o número de transições agudas de retorno, representadas pelos picos no gráfico. Isso indica um mercado mais estável.

- o objeto da simulação não é retornar uma cópia do observado nos dados reais, mas sim um cenário parecido. O intuito é criar um novo mercado, artificial, com características parecidas ao observado nos mercados reais.

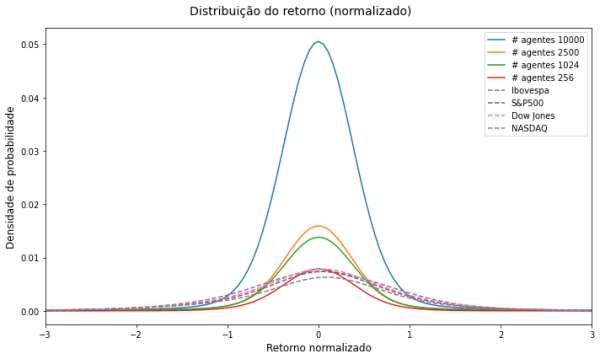

Para ter uma comparação melhor a fim de entender que tamanho de grade simula melhor um mercado financeiro, é importante ver a distribuição dos retornos e a auto correlação das volatilidades. Com base no conteúdo da seção Distribuição dos Retornos foi gerado uma curva de densidade de probabilidade para cada série de retorno, que podem ser observadas na figura abaixo:

Desta figura pode-se também observar alguns pontos:

- quanto maior o número de agentes, mais longe a distribuição dos retornos das simulações ficam da distribuição dos retornos dos índices de mercado;

- as caudas das distribuições dos retornos das simulações vão ficando mais pesadas conforme o número de agentes diminui, o que indica mais uma vez que as simulações com menor número de agentes possuem distribuição dos retornos mais parecidas com a do mercado financeiro, que também possui uma cauda pesada;

Variação da opinião dos agentes

O parâmetro , como dito anteriormente, indica a opinião de um agente presente na rede. Esta opinião está relacionada a seguir (ou não) o comportamento da maioria dos outros agentes presentes no sistema.

Por consequência, pode-se resumir as possíveis opiniões que um agente tem na rede em 3 ramos diferentes:

- Opinião 1: . Agente que opõe sua opinião à da maioria dos outros agentes no sistema, chamado de fundamentalista. Recebem este nome pois se apoiam no princípio fundamental de oferta e demanda da economia, o qual diz que, com demanda maior, a oferta é menor, enquanto que para demandas menores, a oferta é maior. Logo, opinando diferente da maioria, garante-se um maior retorno.

- Opinião 2: . Agente que iguala sua opinião à da maioria dos outros agentes no sistema, chamado de chartista. Recebe este nome do termo em inglês chart (gráfico). São agentes que sempre analisam, através de gráficos, as ações em alta, para comprá-las, e as em baixa, para vendê-las. Por isso, seguem a maioria do sistema.

- Opinião 3: . Agente que não possui estratégia, e a cada passo da simulação joga aleatoriamente do lado dos chartistas ou fundamentalistas, sem raciocínio. É chamado de completamente irracional.

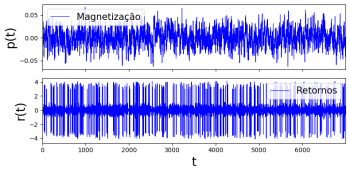

Abaixo, estão gráficos que mostram o comportamento do sistema composto inteiramente por cada tipo de opinião considerada na rede.

Para o sistema composto apenas pela opinião 1, nota-se uma volatilidade muito grande na série temporal. Como os agentes de opinião 1 sempre jogam contra a maioria, quando o sistema atinge um estado de preços grande o suficiente, por exemplo, ocorre uma "debandada" dos agentes, que passam a opinar contra. Desta forma, o preço abaixa rapidamente, até chegar num estado suficientemente baixo, onde os agentes passam a opinar a favor.